第一节 宏观经济发展现状及趋势

1、消费将继续保持平稳增长,高端消费增长更快。

随着城乡居民收入较快增长,2006年下半年开始加快实施收入分配制度改革,规范收入分配秩序,城市居民提高最低工资标准、规范公务员分配制度、提高低保水平等增收措施已出台或即将出台,居民消费能力将进一步提高。随着社保制度的进一步到位,教育投入增加和着手解决医疗价格过高特别是药品价格过高问题,城乡居民消费预期也将进一步趋好。流通业改革和发展的积极效果将进一步显现,购物、消费的环境特别是新农村建设的开展,将使农村软硬环境进一步改善,消费水平将继续保持较快增长。2007年社会消费品零售总额将增长13%左右,而医疗保健、交通和通讯、文教娱乐用品及服务等高端消费的增长将继续高于平均消费增幅。

2、投资增速将回归合理区间,并呈现前低后高走势。

由于企业利润水平较高,资源和要素成本依然较低,投资反弹的基础仍然存在。而且,明年是地方党政集中换届的一年,行政主导的投资热可能有所抬头。但今年以来中央政府采取的一系列调控措施,特别是控制新开工项目和中长期贷款投放,加强对能源消耗、环境污染的控制,严格对土地供应、土地批租收入的管理等措施将会抑制投资的过快反弹。由于当前新开工项目投资增速较低,2007年一季度的投资增速也会较低,但以后几个季度将会逐步加快。2007年固定资产投资增速将低于2006年,全社会固定资产投资将增长22%左右,回落到20%~25%的合理区间。同时,2007年又是全面建设和谐社会的第一年,资源、环境、农业、科教文卫等社会事业方面的投资增速将高于整体投资增速,投资结构将会有所改善。

3、进出口仍将保持较快增长,贸易顺差规模依然较大。

我国生产要素的成本优势仍有很大潜力,加工贸易发展的空间仍然较大,出口增长的内部动力依然很强。但世界经济,尤其是美国经济增速下降,国际贸易摩擦加剧,取消高耗能产品出口退税等因素,将会在一定程度上抑制出口增长。同时,受国内市场竞争激烈,投资增速下降,以及进口产品结构变化(资源性产品、高技术产品进口增加,一般技术产品进口减少)的影响,进口增速提高的空间不大。总的来看,2007年进、出口增速都有所下降,增速差将会缩小。进出口增长率约为20%左右,贸易顺差将有所回落,但仍可能超过1200亿美元,外贸顺差较大的格局还将保持一段时间。

4、吸引外资将平稳低速增长,引资质量会进一步提高。

当前,我国利用外资已经结束了快速增长的阶段,进入了平稳、低速增长阶段。这一阶段的主要特点是:总量继续增加,但增速很难超过两位数;外商直接投资的产业结构将不断优化,服务业投资增长将快于制造业部门;并购投资方式将继续增加,尤其是东部地区以节约土地资源为主要目的和东北等老工业基地以国有企业战略重组为目的的并购投资将会有明显增加;单位项目投资规模持续上升,大型投资项目将不断增加;跨国公司地区总部型公司将明显增加;以适应当地市场和应用技术为主要内容的研发投资也将加快增长。综合 分析 ,2007年吸引外资水平与2006年大体相当,第三产业的引资比重进一步提高。

5、消费价格将温和上涨。

2007年,随着供给能力的增强,市场供求状况将会得到进一步改善,工业品价格涨幅将基本稳定;粮食预计还会有所增产,粮食价格涨幅不会很高;劳动服务价格也将有所上涨。但随着水、电、燃气等资源价格形成机制的改革和城镇化进程的加快,资源产品价格将会继续上涨,并成为推动价格总水平上涨的主要因素。考虑翘尾因素综合判断,2007年居民消费价格仍将呈温和上涨,涨幅与2006年相当。

第二节 产业最新政策及相关法律法规

2006年出台的《船舶工业中长期 规划 》中就要求,积极引导外资和社会资本的进入,通过引进技术、消化吸收和再创新,提高关键船用配套设备国产化研制水平。

2007年国防科工委在"十一五"船舶工业发展的五项措施中提出,集中解决船舶配套瓶颈,努力提高本土化率,逐步培育自主研发能力,同时通过引进技术、消化吸收和再创新,提高关键船用设备国产化研制水平,打造一批自主品牌产品。到2010年,中国船舶配套整体竞争力达到国际先进水平,本土化船用设备装船率达到70%,基本满足同期国内造船需求。

第三节 上、下游产业发展状况

一、钢铁产业的发展状况

1、2006年中国钢铁工业运行特点

1)钢材产量平稳增长

2006年1~11月,全国生产钢材42493万吨,同比增长24.8%;全国累计生产粗钢3.82亿吨,同比增长18.4%。其中,全国重点统计单位生产钢材25640.20万吨,销售钢材25459.81万吨,钢材实物产销率99.3%。预计2006年全年产钢4.2亿吨,比2005年增产6500万吨,增长18.3%左右。

2)钢铁企业效益整体趋好

2006年1~11月,我国钢铁 行业 利润增长20.2%。其中,1~10月钢协统计的83户大中型冶金企业实现产品销售收入11049.29亿元,同比增长6.73%;实现利润723.11亿元,同比增长0.82%。10月末资产负债率57.42%,流动比率90.47%,速动比率5..72%,经营状况总体趋好。

3)出口快速增长

2006年1~11月,我国出口钢材3746万吨,同比增长100.3%;进口钢材1701万吨,同比下降29.1%。1~11月出口钢坯854万吨,同比增加200万吨,增长30.7%;进口钢坯35万吨,同比下降71.4%。预计全年出口钢材3900万吨,同比增加1848万吨,增长90%;进口钢材1850万吨,同比减少732万吨,下降28%。进、出口相抵后折合成粗钢计算,预计全年净出口粗钢3200万吨左右,占全年预计粗钢产量的7.6%左右。

2、2006年我国钢铁工业的发展状况

1)钢材消费已严重依赖出口

2006年我国全年GDP约为20万亿元,增幅将达到10.5%,预计2006年我国粗钢表观消费量为38796万吨,比上年同期增加3296万吨,增长9.3%。中钢协顾问吴溪淳强调,这将是我国近几年来首次出现粗钢表观消费量增幅小于GDP增幅,这一转折性的标志值得关注。与此同时,有专家指出,国内钢材市场与进出口形势的关系比以往任何时候都密切,我国钢材消费已严重依赖出口。

2006年,我国在钢产量同比增幅达到18.3%的同时,国内市场仍能保持相对较高的价位,其原因主要是我国粗钢、钢材净出口均创历史最高水平,充分缓解了我国国内的资源压力。预计2006年全年,我国净出口粗钢3200万吨(将进出口钢材根据0.94的成材率折算为粗钢),占我国全年粗钢增量的49.26%。也就是说,我国粗钢增量中的一半通过出口消化掉了,从而缓解了国内资源供给的压力。

预计2007年GDP增幅保持在9.5%~10%。如果2007年国内粗钢表观消费量增幅在9%左右,而国内粗钢产量增幅保持2006年水平(18%),则需要7268万吨的粗钢净出口,才能保证国内资源的供求平衡。

2)民营钢企投资仍在上升

2004年,我国钢铁 行业 (指黑色金属冶炼及压延加工业,下同)固定资产投资增幅为32%,2005年全年钢铁 行业 固定资产投资增幅为2..5%。而2006年1~10月,钢铁 行业 累计固定资产投资增幅却出现了负增长,同比增幅为-1.2%。据国家统计局发布的数据显示,2006年1~10月钢铁 行业 固定资产投资增幅成为全国各个 行业 中惟一出现负增长的 行业 ,这也是连续五年来我国第一次出现钢铁 行业 固定资产投资增幅回落。

在钢铁 行业 整体投资下降的同时,必须注意到造成钢铁 行业 整体投资下降的原因,更多的是基于国有大中型钢铁企业投资增幅下降较大,而民营企业投资增幅仍然呈现出上升势头。据介绍,2006年1~11月,中国钢铁工业协会非会员企业(基本为民营小型钢铁企业)固定资产投资增幅达到6.2%,远远高于钢铁 行业 整体投资增幅;钢铁协会会员企业(基本为国有大中型钢铁企业)粗钢产量占钢材总产量的比例为78.72%,较2005年下降了3.28个百分点。

3、2006年钢材出口趋势符合世界市场一体化进程

2006年9月,我国钢材出口407万吨,同比200%的增长速度一度引起世界钢铁界的恐慌,倾销质疑与贸易壁垒纷至沓来。对此,中国物流信息中心近日发布的钢铁业年度 分析 报告指出,中国钢和钢材净出口仅占中国之外的世界钢铁产量的3.5%,没有也不可能主导世界钢铁市场的走势,更没有对国际市场平稳运行构成冲击。相反,中国保持良好的钢材进出口态势有利于国际市场的稳定,有利于推进中国和国际钢铁市场的协调、健康发展。

中国钢铁工业经过2003~2007年这一阶段的投资改造,基本完成了技术装备现代化,是中国钢铁工业发展符合规律的必然过程。2004~2007年,是中国钢铁新产能阶段性集中释放的高峰期,正赶上世界钢需求以每年3000万~4000万吨水平增长的机遇。因此,中国钢材出口短期内的适度增加,没有也不会对国际市场的长期稳定运行产生压力,相反有利于国际市场的稳定运行,也表明中国与国际钢铁市场一体化趋势和相互影响越来越明显。受环境资源条件和 产业政策 制约,我国从2006年11月1日起实行钢坯出口征税10%,钢坯出口将会出现大幅度的回落。业内人士预计,虽然2007年钢材出口还将保持良好的发展态势,但无论产量增幅潜力、国内需求增长,还是政府的调控政策导向,都会使2007年我国钢材出口增速出现回落。2008年以后,中国钢材出口将会在合理基础上趋于稳定。

二、机械产业的发展状况

1、重点 行业 增长迅速, 行业 结构正朝着好的方向变化

从机械工业各 行业 发展的情况来看,重点 行业 增长迅速, 行业 结构正朝着好的方向变化,其主要表现在以下几个方面:

1)重大技术装备制造业快速增长,电力设备、冶金矿山装备、石油化工装备增长迅猛,机械工业服务重点工程的能力增强。

2)农机 行业 发展势头喜人,大中型拖拉机、收割机发展加速,对“三农”的支撑作用加大。

3)数控机床保持快速增长,机床 行业 结构继续升级,环保机械的高速增长有望使其成为新兴领域。

4)全 行业 工业增加值有较大幅度提高。

5)一批 行业 排头兵企业的发展速度大大高于全 行业 平均水平,做大做强势头喜人,从而提升了全 行业 的整体水平。

2、我国机械工业的产品结构继续得到优化

随着技术进步取得进展,我国机械工业的产品结构继续得到优化,突出表现在:

1)重点产品产量增长明显快于一般产品,发电设备、大中型拖拉机、数控机床、轿车在近几年大幅增长的基础上继续增长;

2)新产品开发的速度明显加快,新产品产值的增速达到32.23%,明显高于工业总产值的增速;

3)技术进步产品成果丰硕,如2006年上半年30万千瓦级以上的大型火电机组占火电总容量的比重已提高到75%,100万千瓦的超超临界机组已投入运行,60万千瓦火电机组的国产化DCS控制系统成功投入运行。

3、2007年 行业 发展趋势

从需求与供给方面来看,估计2007年的需求将有所降温,但机械工业运行的总体环境较好,虽然一些上游 行业 存在比较尖锐的矛盾,但机械工业总体发展趋势不会出现转折性的变化。

1)需求趋势 分析

当前国内宏观经济走势高位微落,2007年估计将继续有所降温,但总体环境对机械工业的运行仍属较好,国外几大主要经济体的经济形势也相对平稳。据有关机构预测,明年世界经济增长率将在3.9%~4.9%之间,仍将处于近30多年来增长最为强劲的时期。因此,2007年国内外两个市场对机械产品的需求增长虽可能有所放慢,难以达到今年的高位,但预计不会发生突发性逆转。

2)供给趋势 分析

我国机械工业所需的主要原材料、能源、运力等要素的供给,尽管在局部领域存在一些比较尖锐的矛盾,但总体而言基本能适应近期发展的需要,目前尚看不到上述要素供给总体发生转折性变化的迹象。

基于需求、供给两方面的 分析 ,机械工业有望继续保持平稳、较快的发展,但增速将明显减慢;工业总产值、工业增加值、主营业务收入将比上年增长20%左右;利润总额将比上年增长20%左右;进出口总额将比上年增长20%左右,进出口有望首次达到基本平衡。

三、船舶工业的发展状况

2007年前三季度,我国船舶工业继续保持增长势头,生产经营快速发展,经济效益明显提高。

1、经济运行基本情况

1)生产经营规模迅速扩大

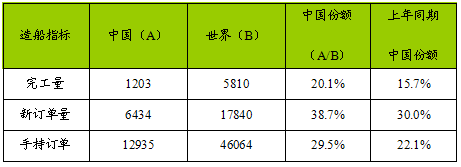

2007年前三季度,我国船舶工业继续保持快速增长,各项指标再创历史新高。造船完工量达到1203万载重吨,同比增长44%,其中出口船舶977万载重吨,占造船完工量的81%;新承接船舶订单6434万载重吨,同比增长120%,其中出口船舶5722万载重吨,占新承接船舶订单量的89%;手持船舶订单12935万载重吨,同比增长111%,其中出口船舶11307万载重吨,占手持订单总量的87%。根据英国克拉克松 研究 公司对世界造船总量的统计数据,我国造船完工量、承接新船订单和手持船舶订单分别占世界市场份额的20.1%、38.7%和29.5%。

2007年三季度三大造船指标比较

单位:万载重吨

2)主要经济指标显著增长

2007年1-8月份,全国规模以上981家船舶企业完成工业总产值1540亿元,同比增长49.2%;工业增加值422亿元,同比增长74.4%;实现主营业务收入1255亿元,同比增长57.9%。

3)船舶进出口增长强劲

据海关统计,前三季度,我国船舶产品出口金额87.56亿美元,同比增长61.9%,超过去年全年出口总额。船舶产品出口到142个国家和地区,新加坡、德国和香港仍然是我国船舶出口的主要市场。船舶进口9.4亿元,同比增长125.8%,超过出口增长63.9百分点。

2、经济运行主要特点

1)生产效率不断提高,建造周期持续缩短

骨干造船企业的生产效率不断提高,建造周期持续缩短。17万吨散货船从进坞到交船的平均生产周期不到160天,比上年缩短40天,53000吨散货船从上船台到交船的平均生产周期不到120天,比上年缩短39天;3.5万吨成品油船台周期和水下周期达到59天和82天,7.6万吨成品油船建造周期达到385天;4250TEU集装箱船总建造周期达到314天,1700TEU集装箱船从上船台到交船的平均周期比上年缩短了27天。

2)高技术船舶顺利交船,配套装备研制取得新进展

国内首次建造的30万吨级FPSO、13500立方米挖泥船、8530TEU集装箱船等高技术船舶产品顺利交付。首根船用大功率低速柴油机曲轴已成功交付用户,标志着我国在船用大型柴油机曲轴国产化方面迈出坚实的一步。世界首制6RT-flex50-B智能型船用低速柴油机成功交验并整机出口,标志着船用低速大功率柴油主机制造技术和生产能力迈上新台阶。

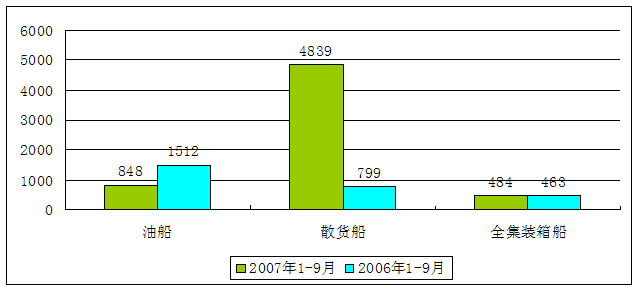

3)散货船成交量大幅增加,新船型批量接船

随着航运市场需求变化,散货船订单需求突起,前三季度全 行业 散货船成交量已达710艘/4839万载重吨,比上年同期增长5倍,占成交新船总量比重由去年同期的27.3%上升到75%;油船成交占比重由去年同期的42.5%降为13%;集装箱船由去年同期的15.9%降为7.7%。造船企业积极适应市场需求,开发并承接了一批新船型。18万吨新型好望角型散货船、38.8万吨环保型矿砂船、6600TEU集装箱船已批量承接订单。新开发的3万吨导管架下水专用驳船、VS4616和VS483MK3平台供应船等新型海洋工程专用船舶也已获得建造合同。

主要船舶新承接船舶订单

单位:万载重

4)经济运行质量显著提高

2007年1-8月,船舶工业持续快速发展的同时,经济运行质量显著提高。船舶工业经济效益综合指数达到207点,同比提高52点,高于同期全国工业效益综合指数。其中,全员劳动生产率184049元/人年,同比提高63402元/人年,拉动经济效益综合指数提高38.43点;成本费用利润率9.66,拉动经济效益综合指数提高11.71点;总资产贡献率6.42,拉动经济效益综合指数提高2.29点。资本保值增值率为146.11,高于同期全国工业平均水平28.11个百分点。1-8月,全 行业 实现利润总额110.49亿元,同比增长125%。按 行业 分类,船舶制造业利润总额64.6亿元,同比增长185%;船舶配套设备制造企业利润总额6.47亿元,同比增长38%;船舶修理企业利润总额39.3亿元,同比增长81%。其中,船舶制造企业对全 行业 利润增长的贡献率为58.5%。

5)地方造船企业发展迅猛

地方造船企业快速发展,运行质量和经济效益不断提高,前三季度,地方造船企业造船产量、新承接船舶订单、手持船舶订单分别占全国总量的41.7%、50.3%和44.3%;工业增加值、实现利润占全国的比重比去年同期均有较大提高。江苏新世纪造船股份有限公司、南通中远川崎船舶工程有限公司、扬州大洋造船有限公司、江苏扬子江船厂有限公司造船产量排列全国前十名。

6)船舶修理业快速增长

航运市场持续兴旺,改装船成为航运公司增加运力最快捷的方式。今年以来,修船企业继续批量承接改装船业务,船舶修理大型化、外轮修理量继续扩大、骨干企业修船效率的继续提高,使船舶修理 行业 生产总量持续大幅增长,效益不断提高。1-8月完成修船产值303亿元,同比增长62%;工业增加值100亿元,增长71%;修船 行业 实现利润39亿元,增长81%,对全 行业 利润增长的贡献率为35.4%。

3、经济运行中存在的主要问题

1)钢材等原材料重回升势

2007年三季度,船用钢材价格在经历了去年年底及今年年初的回落后重回升势。截止9月底,6毫米和20毫米船板价格分别由去年同期的4543、4077上涨到5369元/吨和5091元/吨,分别上涨了820元/吨和1014元/吨。由于船舶市场需求旺盛,未来船用钢材的价格仍会继续上扬。钢材作为造船的主要原材料,其价格走势对造船成本影响很大,钢材价格上升将成为影响造船效益的一个重要负面因素。

2)船舶配套设备本土化率低

与国内高速发展的造船业相比,我国配套 行业 发展滞后,本土化设备装船率低,关键设备及部件受制于人等问题仍没有很大改观。目前,在全球性船舶配套短缺的形势下,船舶配套的本地化问题对船厂来讲非常关键,本土化代表着能及时拿到产品,制造成本更低。除了中、低速柴油机曲轴短缺外、船用辅机、船用仪器仪表等都出现了短缺,今后一段时期,能否及时拿到配套装备,将影响企业是否能按时交船。我国船舶配套的本土化水平低已成为我国船舶工业发展的巨大瓶颈。

3)船舶 行业 节能减排任务艰巨

我国船舶 行业 能源资源消耗较高,万美元产值耗电量大大超过先进造船企业水平,原材料消耗与先进造船国家相比也有较大差距。企业存在节能降耗意识比较薄弱、机制不够健全、技术水平落后等问题,船舶 行业 节能减排任务依然艰巨。

免责申明:本文仅为中经纵横 市场 研究 观点,不代表其他任何投资依据或执行标准等相关行为。如有其他问题,敬请来电垂询:4008099707。特此说明。