第一节 上游 行业 发展状况 分析

特种气体属于国统局关于 行业 界定和产品分类标准中的[26]化学原料及化学制品制造业中的2619其他基础化学原料制造。我们以石油 行业 作为其上游产业进行 分析 。

1、我国石油资源现状

中国石油资源以陆相油藏为主,含油气盆地分为3个基本类型:东部拉张型盆地、中部过渡型盆地、西部挤压型盆地。全国分为6个含油气区:东部,主要包括东北和华北地区;中部,主要包括陕、甘、宁和四川地区;西部,主要包括新疆、青海和甘肃西部地区;南部,包括苏、浙、皖、闽、粤、湘、赣、滇、黔、桂10省区;西藏区,包括昆仑山脉以南,横断山脉以西的地区;海上含油气区,包括东南沿海大陆架及南海海域。中国石油资源的勘探程度还很低,勘探领域主要是陆相地层。

建国以来,我国先后进行了三次油气资源评价。最近的一次是2004-2005年。目前,已取得的初步评价成果是:石油1068亿吨,天然气52.65亿立方米。油、气总资源量比1994年分别提高了14%和38%;油、气可采资源量比1994年分别提高了40%和57%。

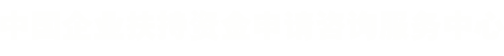

此次油气资源评价显示,我国陆上石油资源为822亿吨,其中东部419.7亿吨,中西部372.38亿吨,南方25亿吨;海上石油资源246亿吨。剩余石油可采资源量为150亿吨,而待发现探明的石油可采资源为68亿吨,其中,东部25亿吨,西部21亿吨,中部3.4亿吨,海域19亿吨。

我国石油资源分布情况

单位:亿吨

待发现探明的石油可采资源分布

单位:亿吨

2、石油生产状况

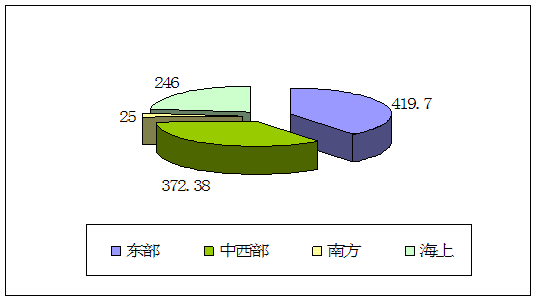

2007年我国经济的高速增长推动了石油产量的攀升。2007年我国生产原油18665.7万吨,同比增长1.6%。由汽油、柴油、煤油三种油品构成的成品油产量为1.95亿吨,同比增长7.2%。

与2006年相比,原油产量增速回落0.1个百分点,保持缓慢小幅增长的态势,但产量绝对值仍然达到历史高位。成品油产量增速比2006年加快2.7个百分点,产量绝对值也创历史新高。

3、需求情况

2005年我国石油需求量为3.2亿吨,较上年减少了0.3%,位居世界第二;自给率略有上升,重回60%以上水平。2005年石油市场与往年有所不同,在国际石油市场价格连续创下纪录之后,石油净进口量为1.4亿吨,同比下降4.7%,大大低于2004年43.1%的增速。2005年,全球石油需求有所放缓,预计全球石油需求增长118万桶/日,仅为2004年增量的40%左右,我国经济的高速增长对石油需求构成支撑。

2007年以来,国内油品市场随着我国经济的稳步快速发展,对石油需求构成有力的支撑。2007年中国原油需求量超过3.4亿吨,比上年大约增长7%;资源供给总量超过3.5亿吨,其中国内生产1.86亿吨,大约增长1.6%、进口1.63亿吨,大约增长12.6%。如果再加上新增的储备,2007年原油市场基本实现储备有所增加供需基本平衡。但资源的对外依存度将接近47%,比2006年提高近3个百分点。

2007年我国原油、成品油生产增长率

2003-2007年我国原油需求与供给对比图

单位:百万桶/天

近10年来,中国石油消费量年均增长率达到7%以上,而国内石油供应年增长率仅为1.7%。这种供求矛盾使中国2005年对外石油依存度达到42.9%。2006—2020年期间,国内石油产量远远不能满足需求,且供需缺口越来越大。主要表现在:受国内石油资源的限制,2010年中国石油进口量将达到2—2.4亿吨,2020年将增加到3.2—3.6亿吨。2010年后中国石油对外依存度将超过60%,到2020年石油对外依存度将达到70%左右。

第二节 下游产业发展情况 分析

特种气体应用广泛,下游覆盖面很大。这里我们以钢材 行业 为重点 分析 下特种气体的下游发展情况。

1、我国钢材 行业 发展现状

随着我国钢铁 行业 产能的逐渐扩张和释放,我国钢材产量呈现持续快速增长的态势。2007年,我国共生产钢材56460.81万吨,同比增加10445.48万吨,增长22.7%。

生产省份来看,2007年,钢材产量居全国前十位的省市共生产钢材40505.87万吨,占全国总产量的71.74%,同比新增钢材产量7905.4万吨,增长24.25%,比全国平均增速高1.55个百分点。

2007年钢材产量超亿吨的省市仅有一个,河北省作为我国第一大产钢大省,2007年共生产钢材10474.91万吨,占全国总产量的18.55%,增长37.3%;钢材产量超2000万吨的省市有九个,与2006年相比,新增了河南、上海、山西和广东四个省市;产量在1000万吨以上的省市由2006年的16个增加到17个,新增了福建省;产量增幅最高的省份是宁夏回族自治区,产量达41.46万吨,增长101.9%;产量出现负增长的省份仅海南省一个,为11.54万吨,同比下滑了1.93%。

2007年中国钢材产量居前十位的省市

单位:万吨

| 排名 | 2007年 | 2006年 | |||

| 省市 | 产量 | 同比增长(%) | 省市 | 产量 | |

| 1 | 河北 | 10474.91 | 37.3 | 河北 | 7629.1 |

| 2 | 江苏 | 7276.33 | 22.5 | 江苏 | 5939.86 |

| 3 | 山东 | 4959.38 | 19.9 | 山东 | 4136.26 |

| 4 | 辽宁 | 4338.64 | 11.8 | 辽宁 | 3880.72 |

| 5 | 天津 | 2839.38 | 28.6 | 上海 | 1926.47 |

| 6 | 河南 | 2474.97 | 41.9 | 天津 | 2207.92 |

| 7 | 上海 | 2144.16 | 11.3 | 广东 | 1769.93 |

| 8 | 山西 | 2092.78 | 25.1 | 河南 | 1744.16 |

| 9 | 广东 | 2014.18 | 13.8 | 湖北 | 1693.05 |

| 10 | 湖北 | 1891.14 | 11.7 | 山西 | 1672.89 |

2、市场需求

2007年国际国内钢材需求旺盛。

1)国际需求

2007年世界经济继续保持强劲增长,国际钢铁需求,特别是亚洲、拉美等一些新兴经济体市场的需求旺盛,拉动国内钢材出口大幅增长,消化了绝大部分的资源增量。

2)国内需求

2007年国内钢铁需求也较为旺盛。尽管在持续的宏观调控以及建设节约型社会的政策导向下,从2006年开始我国钢铁需求已呈现出从前几年的高速增长过渡到平稳增长的特征,但由于2007年国内经济加快增长,相应带动国内钢铁需求的加快,上半年我国GDP增长达到11.5%,比2006年同期加快了0.5个百分点,造船、房地产、机械、汽车等主要用钢 行业 增长良好,几大 行业 产品产量增长都达到或超过20%,对钢铁需求形成了强有力的支撑。从大致反映国内钢铁可供资源的表观消费量来看,1~8月份,国内市场钢材表观消费量为33344万吨,增长17.5%,落后于下游 行业 的产量,市场资源供应呈现偏紧态势。

3、进出口状况

2007年我国钢材出口增长,1-12月份我国累计出口钢材6265万吨,同比增长45.8%,出口钢坯643万吨,同比降低了28.9%,全年累计出口坯材6908万吨。

2007年我国进口钢材1687万吨,同比减少8.8%,全年累计进口钢坯24万吨,同比降低了34.6%。全年累计进口坯材1711万吨。

2007年我国对主要市场钢材出口情况

| 出口市场 | 出口数量 (万吨) | 数量同比 (%) | 出口价值 (亿美元) | 价值同比 (%) |

| 韩国 | 1160.3 | 31.6 | 72.3 | 65.3 |

| 欧盟 | 1120.4 | 51.7 | 88.2 | 77.5 |

| 东盟 | 1053.8 | 57.5 | 64.8 | 80.4 |

| 美国 | 414.5 | -23.3 | 40.8 | 1.5 |

| 伊朗 | 314.4 | 509.0 | 16.6 | 487 |

4、发展前景或者发展趋势

2008年我国钢铁 行业 需要关注的情况包括以下几个方面:

1)钢铁生产将持续增长,但是增长速度将继续回落

从目前钢铁 行业 固定资产投资和 行业 情况 分析 ,到今年年底我国已经具备了年产5.5亿吨钢的生产能力。2008年由于受国内外诸多不确定因素的影响,特别是铁矿石、煤炭、焦炭、有色金属价格大幅上涨对钢铁 行业 发展的制约,还有国家淘汰落后产能的工作力度不断加大,这些因素都将制约钢铁产能的释放。初步预测2008年我国粗钢产量将达到5.4亿吨左右,比2007年增长10%左右。考虑到钢材、钢坯净出口下降,相应增加国内市场供应量,预计明年国内市场粗钢表观消费量增长将保持在12%左右,市场供求关系基本平衡。

2)钢材、钢坯的出口量将呈现继续下降的趋势

在2007年国际市场需求旺盛的拉动下,我国钢材、钢坯出口创造了历史最高水平,预计全年出口钢材达到6200万吨左右、出口钢坯650万吨左右,进口钢材1700万吨左右,净出口钢材、钢坯折算粗钢将超过5000万吨,约占全国粗钢产量的12%左右。这种形势明年肯定会有变化,不会出现高增长,国际国内环境都不会允许这样的高增长,且钢铁产品大量出口不符合国家政策取向。预计2008年我国钢材出口呈现下降趋势,要比2007年下降15%左右;钢坯出口也将大幅下降,预计2008年钢坯出口要比2007年下降50%左右,甚至下降更多。2008年预计钢材进口仍然达到1600万吨左右,基本保持在2007年的水平。由于进口钢材中加工贸易比重很大,来料、进料这一块目前还没有改变的迹象。

3)生产成本成为钢价的主导因素,支撑钢价高位波动

近年来,国内市场长材价格低位徘徊局面将得到明显改观,国内外长材价差将呈现缩小趋势,主要原因在于铁矿石、煤炭、焦炭价格大幅上涨将严重制约中小企业生产,直接影响长材产能释放,长材产品产量将继续保持低水平增长。而且,随着淘汰落后产能力度的加大,中小企业和长材产品生产规模将受到制约。

加征钢材低附加值产品出口关税的预期将直接推动长材出口价格提高,从而推动国际市场和国内市场长材价格走高。由于我国钢坯出口减少,国际市场上的钢坯将出现偏紧趋势,发展中国家和新兴市场对长材需求强劲,国内市场长材需求依然旺盛,供需矛盾将是长材价格走强的根本动力。目前,大企业基本上已经从长材市场退出,全球市场长材资源偏紧,而需求依然强劲。另外,板材价格将保持高位波动,中厚板、船板价格走势将看好。其他热轧板卷由于产能集中释放、市场压力较大,国际市场价格走势对国内市场板材价格将产生直接影响。

2006年,全球钢价在140点到160点之间波动,2007年10月末全球钢价综合价格指数达到171点,特别是长材价格指数达到195点。钢价的上升标志着全球钢铁市场供求关系没有失衡,同时也说明生产成本对于钢价的支撑作用明显增强。这个趋势要引起关注。而且,有些企业对高成本承受不了,将被迫停产,从而带来产能释放下降,钢铁产品的供应减少,推动钢价上升。这一迹象在今年第四季度已逐渐显现。

免责申明:本文仅为中经纵横

市场

研究

观点,不代表其他任何投资依据或执行标准等相关行为。如有其他问题,敬请来电垂询:4008099707。特此说明。