(一)、钢铁需求放缓,供过于求的形势迫使价格下跌

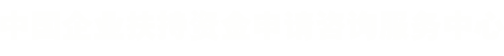

今年1-8月,全国用钢量总计达到19430.46万吨,同比增长11.11%,预计全年各 行业 对钢材的总需求将达到3.06亿吨,比2004年增加3025.80万吨,增幅为10.98%,较去年低2.37个百分点。钢铁需求继续保持了快速增长,但低于2003年24.06%和2004年13.34%的增速。全年钢铁需求增速呈现出逐步放缓的走势。从季度上看,四季度为钢材需求高峰,月度上看,6、12月为钢材需求高峰;分品种来看,线材和管材依然是需求量最多的两种钢材。

图1

2005年各月的钢材需求(9-12月为预测数)

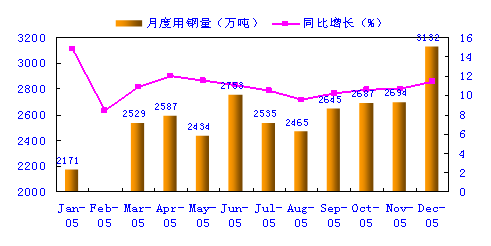

图2

2005年各 行业 用钢量比较

各主要用钢 行业 景气回落是05年全年钢材需求增速放缓的主要原因。建筑 行业 全年的钢材需求约为1.62亿吨,增幅较去年回落0.61个百分点。而另一个用钢大户-----机械 行业 运行态势良好,1-8月份机械 行业 的钢材需求同比增加了15.54%,预计全年将增加15.38%,但相比04年同期,增幅降低了4.42个百分点。家电 行业 、石油天然气 行业 、铁路等 行业 受宏观调控的影响,增幅较去年都有所回落,影响了 行业 用钢(板材、管材、铁路用钢)需求的增加;集装箱 行业 则受到全球航运市场降温的冲击,增幅放缓,景气回落。而汽车 行业 在经过了9个月的阴霾后,显示出复苏迹象,3-5月销售增长,下半年车市有望回暖,实现平稳增长。此外,船舶工业继续保持高增长,拉动了板材特别是船板的需求。

目前国际钢材市场同样处于供应过剩的局面中。进入第三季度之后,随着全球钢材价格指数的下降以及人民币汇率升值造成的钢材实际进口价格的下降,我国钢材进口量有所回升。1-8月份国内钢材进口量达到1884.17万吨,比去年同期相比下降10.54%。预计今年第四季度钢材进口量将继续回升,四季度钢材进口量为695.90万吨,与去年同期相比上升46.26%。

同时,钢材出口规模被限制,国内相关产品供给增加。钢铁产品出口退税政策调整对钢材出口规模扩大的限制作用下半年将继续体现,从而增加国内市场上钢坯及其它低附加值产品的供应。另据世界银行预测,今年全球经济增幅在3%左右,低于去年3.8%的水平,预计国际钢材需求在下半年继续疲软,并将影响到钢材出口规模的扩大。

自4月份以来,各类钢材价格均大幅下跌,其中建筑钢材平均跌幅超过1000元。虽然钢价下跌以及成交量的清淡致使市场库存逐步向大经销商和厂家转移,市场库存的减少将对钢材价格的止跌回升产生积极影响,但由于国内钢材需求增幅放缓、钢材进口量的回升和出口规模被限制等多种因素使得国内供大于求的形势已经日益凸现出来,钢铁价格缺乏有力的支撑因素。

(二)、 行业 进入短周期下降阶段, 行业 利润下滑

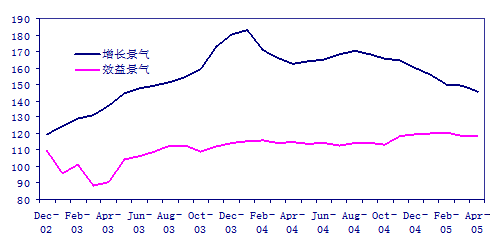

图 1

2005年钢铁 行业 增长和效益景气

根据“中国产业增长景气模型”,钢铁 行业 的增长景气在经历了03年全年和04年一季度的持续上升之后,于去年4月份小幅反弹;接着从04年8月份的170.50点一路回落至今年8月份的145.75点;效益景气则经历了04年前三季度的小幅震荡之后,从04年第四季度开始小幅攀升,今年8月份达到了118.42点。整个钢铁 行业 处于短周期的下降阶段。

上半年钢材市场价格的大幅波动会对钢铁 行业 总体的利润形势产生不利影响,全年钢铁生产企业的利润率水平与去年相比将有所回落。但由于全年钢材实际消费量预计能达到3.06亿吨,增幅在10%以上,再叠加上铁矿石价格下滑的因素,利润水平仍将维持在较高位。预计今年全年利润将比去年至少提升4.29个百分点。

今年前三季度随着需求增幅的回落以及产能快速的释放,国内钢材供大于求的形势压迫多数钢材产品价格下跌。市场价格低靡、成交量的清淡,致使厂家出货减少,库存积压。1-8月份,整个钢铁工业实现销售收入13889.01亿元,同比增长43.19%,利润797.99亿元,同比增长30.86%,利润率为0.057,与去年同期相比下降8.6%。

具体到企业层面,由于冷轧薄板、涂镀板等高附加值、高技术含量钢材供给相对偏紧,生产此类钢材的企业大多定价能力强,能够将上升的成本较好的传递给下游产业。

图4

2005年各月的钢材利润额及同比增长

(三)、宏观调控的滞后效应开始显现, 行业 投资完成额不断回落

宏观经济调控的滞后影响在今年开始显现,钢铁 行业 投资增长率不断下降。据统计,2004年全年钢铁工业固定资产投资增长率由2003年的96.6%下降到了26.9%;而05年一季度,钢铁投资更是出现了四年以来的首次负增长,据国家统计局统计,今年一季度城镇钢铁工业(黑色金属冶炼及压延加工业)完成投资332.17亿元,同比下降1.4%,占全国投资的比重由去年同期的4.7%下降到3.7%;一季度之后,钢铁固定资产投资大幅增长的势头继续得到控制,投资增长明显低于全国平均水平,从钢铁投资变化趋势来看,今年上半年钢铁投资额和增长率呈逐月加快趋势。今年1-2月、3月、4月、5月钢铁投资增长率分别为-9.5%、6.9%和16.5%、18.6%,1-5月份钢铁 行业 投资额为708亿元,累计增长7.8%,远低于同期固定资产投资增长率;6月份投资额和增长率出现大幅增加,投资额达到了272.55亿元,增幅高达59.8%。整体来看,05年上半年城镇钢铁工业(黑色金属冶炼及压延加工业)完成投资974.25亿元,同比增长18.6%,比全国平均水平27.1%低8.5个百分点。

用钢

行业

景气也受到宏观调控的影响。用钢量在所有

行业

总用钢量中比例超过50%的建筑业受到房地产业投资逐渐放缓的影响。05年1-4月房地产业完成投资3405亿元,同比增长26.7%,较去年同期增幅回落9个百分点;商品房竣工面积5998万平方米,同比增加13%,低于去年同期24%的增幅;销售面积7410万平方米,同比增加16%,而去年同期增幅为31%。5月份商品房价格和投资增幅都进一步趋缓。中央对房地产业的调控方针是“稳定增长”,防止房地产价格的“大起大落”。从上述运行数据来看,调控已初见成效。尽管近来市场上有声音为房地产业松绑,但中央从维持政策延续性的立场出发,预计短期内房地产

行业

不会有大幅反弹。

免责申明:本文仅为中经纵横

市场

研究

观点,不代表其他任何投资依据或执行标准等相关行为。如有其他问题,敬请来电垂询:4008099707。特此说明。