第一节 产品定义及发展历程

1、产品定义

熔点较低的焊料。主要指用锡基合金做的焊料。焊锡是由锡(融点232度)和铅(熔点327度)组成的合金。由锡63%和铅37%组成的焊锡被称为共晶焊锡,这种焊锡的熔点是183度。焊锡是在焊接线路中连接电子元器件的重要工业原材料,广泛应用于电子工业、家电制造业、汽车制造业、维修业和日常生活中。

2、发展历程

最新的机器在使用的焊锡,其实历史非常悠久,5000年以前已经开始使用,焊接不仅可以解决各种钢材的连接,而且还可以解决铝、铜等有色金属及钛、锆等特种金属材料的连接,因而已广泛应用于机械制造、造船、海洋开发、汽车制造、石油化工、航天技术、原子能、电力、电子技术及建筑等部门。

随着现代工业生产的需要和科学技术的蓬勃发展,焊接技术不断进步。仅以新型焊接方法而言,到目前为止,已达数十种之多。由于焊锡中含有对环境有害的铅,有可能对环境造成影响,所以现在焊锡的成分也在改变。

第二节 产品特点及应用领域 分析

标准焊接作业时使用的线状焊锡被称为松香焊锡或线状焊锡。在焊锡中加入了助焊剂。这种助焊剂是由松香和少量的活性剂组成。焊接作业时温度的设定非常重要。焊接作业最适合的温度是在使用的焊接的熔点+50度。烙铁头的设定温度,由于焊接部分的大小,电烙铁的功率和性能,焊锡的种类和线型的不同,在上述温度的基础上还要增加100度为宜。

焊锡的主要用途

第三节 产业链概述

一、在产业链中的位置

一种工业化产品要从图纸上的模型变为人们手中使用的实际器具,中间要经过多个环节:包括产品的研发,核心元件的生产,产品的加工组装,产品的销售,以及售后服务等。这些环节环环相扣,形成了一根完整的链条,它就被称为“产业链”。

在同一条产业链上,既有技术开发、产品设计这样的前端环节,也有原材料供应、生产制造这样的中间环节,还有品牌推广与市场销售这样的末端环节。虽然每个环节都是产业链条上必不可少的组成,但各环在整个产业链上的地位作用是不同的。前端的研发和后端的销售会对整条链起到决定性的控制作用,而中间的制造环节则处于被动的受控制地位。

目前我国焊锡处于产业链中端位置,受上游原材料以及国外同 行业 具有先进技术研发力的企业的制约较大。

二、相关 行业 简述

一、电子 行业

电子元器件制造业是电子信息产业链条中十分重要的一个环节。我国目前已经成为电子元件生产大国。2007年以来,我国电子信息全 行业 一直保持平稳发展,增速呈逐月小幅上升趋势,电子元器件 行业 也一直保持较快发展,高出全 行业 平均发展水平。2007年中国电子元器件市场需求达到1005亿美元,约占国内电子信息产品总市场的46.7%,占世界电子元器件市场的份额为24.2%,仍然保持世界第一大元器件市场的地位。2007年中国半导体市场出货上升到515亿美元,相比2006年的448亿美元增长15%。平板电视、3G和便携数码产品成为半导体应用市场的大热门和上升的主要动力。预计2008年中国半导体市场将扩大12%,年收入将上升至580亿美元。2007-2011年这5年间,中国集成电路产业销售收入的年均复合增长率将达到27.7%。到2011年,中国集成电路产业销售收入将突破3000亿元,达到3415.44亿元。届时中国将成为世界重要的集成电路制造基地之一。

尽管我国关键元器件和电子材料产业发展迅速,但是仍存在亟待解决的问题:目前我国电子元件 行业 中大、中、小企业的结构不合理,中小企业多,尚没有国际级的大公司。即使是元件百强企业中的大公司,核心竞争力也还很弱,在技术创新能力、多样化经营能力、适应市场能力和赢利能力等方面都与发达国家的大企业存在较大差距。未来电子元件 行业 将在上述方面做出改进。

电子元件 行业 是整个电子信息产业的基础,大力发展核心基础产业已经成为信息产业“十一五”期间的重点工作。“十一五”时期,在电子元器件方面,力争使集成电路、新型元器件等核心产业的规模翻两番,产业链进一步向上游延伸,元器件、材料、专用设备国内配套能力得到显著增强,集聚优势资源,形成一批在全球具有特色和影响力的产业基地和产业园,以及一批效益突出、国际竞争力较强的优势企业。预计到2010年,我国电子元器件总产量将达到30000亿只,销售收入达到2.6万亿元,阻容感片式化率达到90%。电子元器件国际市场占有率达到30%,国内市场占有率达到50%。新型显示器件产业具有较强的国际竞争力,建立起以企业为主体,产学研相结合的创新体系,形成可持续发展能力。逐步提高国产化水平,实现中、高档产品满足国内市场需求的50%以上,中、低档产品基本满足国内市场的需求。

二、零部件 行业

近来,经济危机使我国零部件企业受到重压,加上长期以来零部件业散乱差、技术水平低,使众多业界人士呼吁国内零部件企业只有整合才能生存。他们普遍认为中国将遵循国外企业发展的规律,零部件厂商会越来越少(福特汽车博物馆中呈列图表中记载,1929~1989年,美国汽车企业从140多家到发展到仅20多家)。

但是,事实并非如此。零部件企业数量非但没有像美国逐年减少反而还在增加, 市场发展 不但没有日趋规范化、反而更加紊乱,零部件 行业 也越来越繁杂。

统计数据表明,我国零部件企业已从90年代中期的25000家增至目前的30000家,每年平均增加至少500家企业。不仅如此,整车厂商数目也从1994年政府公布优化扶植等 产业政策 时的110多家,增至目前的124家。

另据统计,我国每年生产发动机约四千多万,其中包括供给近千万辆轿车、商用车,还有约三千万摩托车、农用车、工程机械、船用发动机等。倘若发动机厂商没有能力为轿车、商用车供货,还能为其他三千万辆的机车供货。

随着我国国民经济的持续发展和汽车业的高速增长,零部件市场需求还会持续扩大。这也决定了目前零部件厂商数目不但不会减少反而会增加。

与此同时,整车领域也不断涌现加入者。从电器、空调、蜂蜜、酒类等各个领域转向汽车或零部件领域,市场容量随之还在扩大,零部件产品品种、数量也会越来越多。

进入08年,受多重因素的影响,整车的产销量都出现了较大幅度的波动,甚至在四月份之后出现了环比的下降,汽车零部件 行业 也同样受到较大影响。据来自北京鸿锐新思的数据,08年1到10月份,零部件 行业 总产值为7830亿元,占汽车总产值的79.63%。从月度数据的趋势来看,产值呈现下降趋势。

第一个集中:产值集中于外商企业。包括港澳台资本在内的外商控股企业在国内虽然只有一千家,但是其产值却达到占零部件产值的绝大多数。1-10月份,零部件 行业 总产值的39.4%是由这以前家家企业创造的,平均单个企业产值3.1亿元。国有控股企业与集体控股零部件企业总数为500家左右,其平均产值为2.9亿元。私人控股的零部件企业占据零部件 行业 的绝大多数,但是其产值总额为3292亿元,平均产值仅为三千万元,远低于外资和国有的产值规模和盈利水平。零部件 行业 产能和利润集中于外商的情况十分严重,私人企业虽然数量占据绝大多数,但是规模小,盈利能力差。

第二个集中:产值集中于少数大中型企业。我国两千余家大中型企业前十个月的产值达到了4385亿元。平均产值2.1亿元。小型企业的产值仅为2650万元。

第三个集中:产业集中度较高,产值排名前十的省份占到全部市场的80%。根据统计,08年1-10月份,产值累计额排名前十的省市为浙江省、广东省、江苏省、上海市、山东省、吉林省、湖北省、天津市、重庆市、河南省,这十个省份前十个月的产值总额占到全国的77.31%。这十个省份有八个位于东部沿海地区,而西部地区仅有依靠长安汽车拉动的重庆市的零部件产值排进了前十。这说明我国零部件产业的集群已经初具雏形。

三、机械 行业

受全球金融危机影响,尽管2009年 行业 发展面临国内外需求放缓的压力,但考虑到“保增长”宏观政策、要素价格下跌和政策扶持力度加大因素,我们认为对于装备制造 行业 来说09年是机遇与风险并存。

机械 行业 近5年来的增速一直保持在30%以上,即使08年面临国内外经济紧缩、钢材等成本上升等负面因素的影响,但1-9月机械 行业 增速依然达到了27.8%,出口同比增长31.91%,高出全国外贸出口增长9.6个百分点,相关经济指标继续位居制造业前列。其中工程机械、重型矿山、船舶制造、电工电器、石化装备等子 行业 依然是其中亮点。我们认为在全球产业转移、国内产业升级、 行业 自主创新能力提高和政策扶持的大背景下, 行业 长远前景依然看好。

2009年 行业 增速将有所回落。2009年机械 行业 内需方面,根据中信宏观 分析 师预计,2009年GDP增长约为8%,固定资产投资增速约为16%左右,均较08年有明显下降,考虑到 行业 技术进步、政策扶持、性价比优势等因素,我们认为进口替代速度加快可部分弥补内需减速,机械 行业 国内需求将小幅回落。

近几年,我国机械 行业 出口高速增长,顺差不断加大。2009年机械设备的出口虽然面临全球经济减速所带来的外部需求减少的不利因素,但考虑到我国机械产品的竞争力、销售网络的完善和国家对机械产品出口的政策支持,我们判断 行业 2009年出口增速将在20%-25%之间。

综合考虑国内需求和出口情况,我们预计机械 行业 整体增速较2008年将有所回落,全年增速20%左右。

受全球金融危机影响,尽管2009年 行业 发展面临国内外需求放缓的压力,但明年有“保增长”宏观政策、要素价格下跌和政策扶持力度加大三大利好推动 行业 发展。

(1)“保增长”宏观政策。从目前宏观政策的角度看,随着外部环境的恶化,国内经济增长也明显在放缓,这次央行下调两率,信贷政策转向积极,体现出国家宏观政策正在由“防通胀”向“保增长”转变。我们认为信贷放松带来的投资将拉动对机械的需求。此外,在房地产投资减速的背景下,政府可能将加大投资来拉动经济增长。如加大高铁、高速公路、水利、电力、城市基础设施等投资将拉动工程机械的新需求,而大幅增加铁路设备的采购量将拉动对铁路设备的需求。

(2)要素价格下跌减轻成本压力。2008年8月份以来钢材和能源等原材料价格开始大幅下跌,人民银行也多次下调贷款利率,钢材、能源和资金等要素价格的下跌将减轻机械 行业 的成本压力,特别是钢材价格下跌对钢材成本占比较高的企业是重大利好,包括造船 行业 的中国船舶和广船国际,工程机械 行业 中的柳工、厦工股份、安徽合力和山推股份,重型机械 行业 中的太原重工和振华港机等。

(3)政策扶持力度加大。2008年8月份以来,政府加大了对机械 行业 的扶持力度。除了前期公告的“对国内企业为开发制造超、特高压输变电设备、大型石化设备、大型煤化工设备而进口的关键零部件、原材料所缴纳的进口关税和进口环节增值税实行先征后退。部分进口设备,停止执行进口免税”等政策对机械 行业 构成利好外,近期“增值税由生产型向消费型转变”也将构成机械 行业 的重大利好,这些政策一方面拉动机械需求,另一方面又可提升国产设备竞争力,降低其生产成本,有利于 行业 长远发展。

四、汽车 行业

2008年,由美国次贷问题引发金融风暴,对全球经济带来了巨大的冲击,所造成的负面影响正在逐渐显现出来:美国自身经济出现衰退;欧洲经济几陷于停滞;日本因其他经济体陷入衰退和日元升值,其经济前景也不乐观。

我国也遭受历史罕见的特大自然灾害和国际金融危机影响,高速发展的经济明显放缓。据国家统计局发布的数据显示,2008年中国国内生产总值为300670亿元,比上年增长9.0%,与2007年相比回落2.4个百分点。

在汽车制造领域,金融危机把美国三大汽车集团推到崩溃的边缘,也威胁到全球汽车制造业,美国、德国、法国等主要汽车生产国为了拯救本国的汽车工业,纷纷注资。

在市场方面,消费者的信心也受到沉重打击,原本有购车计划的消费者迫于经济压力和对预期收入的下降,放弃购车计划。目前,北美车市销量大幅降低,欧洲车市也萎靡不振,连新兴市场也开始出现衰退迹象。我国汽车产业虽然没有遭受重创,但负面影响仍有显现。

从2008年汽车产销总体变化情况来看,上半年表现总体平稳,三季度后产销下滑加剧,特别是11月、12月产销同比快速下降,造成四季度产销同比双双呈现负增长,连一步加快了全年汽车产销增速回落。从各季度产销同比情况看:一季度汽车产销251.93万辆和257.87万辆,同比增长14.89%和21.42%;二季度产销268.03万辆和260.36万辆,同比增长18.40%和 15.71%;三季度产销211.35万辆和204.69万辆,产量同比增长2.95%,销量下降1.79%;四季度产销203.20万辆和215.13 万辆,同比下降14.37%和7.80%。

2002年以来,我国汽车市场一直保持了较高增速,今年这种高速增长明显改变。2008年,汽车产销量为934.51万辆和938.05万辆,同比增长只有5.21%和6.70%,与上年同期相比,增幅回落16.81个百分点和15.14个百分点。是十年来产销增速首次跌破10%的一年。

目前,金融危机对我国汽车 行业 出口已经产生影响,但尚未完全表现出来,2008年1~12月,我国汽车产品出口虽然保持了较快的增长,汽车产品出口金额为 350.63亿美元,同比增长24.44%,但与上年同期(49.23%)相比,回落24.79个百分点,出口增幅下降明显。全年一季度,汽车产品进出口延续了2007年以来的高速增长态势,二季度增速开始回落,三季度则受到外部经济环境和宏观调控的双重影响,增速继续回落,进入四季度,经济形势下行的影响进一步显现,进出口金额增速大幅下滑。

2008年1~12月,汽车整车累计出口68.07万辆,同比增长11.10%,增幅较上年同期回落67.85个百分点;出口金额96.33 亿美元,同比增长31.75%,增幅较上年同期回落101.44个百分点。其中:货车累计出口25.79万辆,同比增长4.11%;轿车累计出口 24.13万辆,同比增长27.93%;客车累计出口7.45万辆,同比下降12.52%。

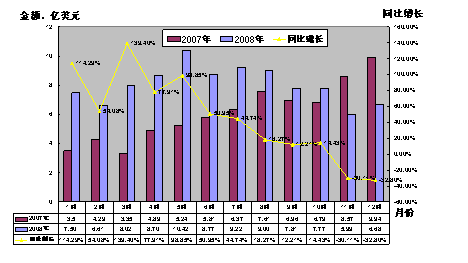

2008年1~12月汽车出口金额同比增长曲线基本呈现一路下降,到12月份更是出现负增长,达到-32.80%。

2008年1-12月汽车出口金额同比增长曲线

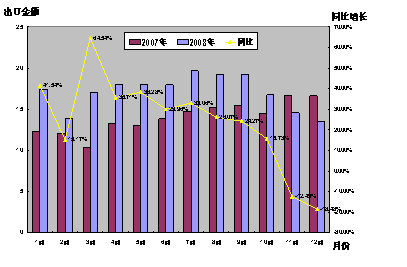

2008年前三季度,除2、3月受南方冰雪灾害交通运输影响,汽车零部件出口额同比增速出现异动外,其余各月还是保持相对稳定,进入四季度降幅才开始明显,从图1、图3来看,金融危机对零部件出口产生的影响比整车出口的影响要相对滞后2~3个月,这可能是由于金融危机产生作用层级和时间的先后顺序不同所致。我们认为这种风险相对滞后现象并不能说明金融危机对我国汽车零部件 行业 产生的影响就小。相反,我国零部件企业由于自身弱小诸方面原因,抵御金融危机能力更差。

2008年1~12月汽车零部件出口金额同比增长曲线

其次,我国出口到美国的整车相对较少,但零部件很多,美国作为这场金融危机的发源地和重灾区,其需求变化对我国零部件出口一定会产生较大的波动。2008年1~11月,我国出口美国汽车商品金额88.04亿美元,占我国全部汽车商品出口额的26.88%。美国市场购买力下降,势必直接影响我国零部件的出口量,截至11月份零部件出口美国金额同比增长只有7.63%,与上年同期相比下降13.83个百分点。

另外,美国作为全球主要经济体,它的变化波动对市场有传导、示范效应。欧洲、日本经济前景也令人堪忧,疲软的经济必然导致汽车市场需求不足,汽车零部件需求将随之大幅减少。总之,随着金融危机程度的加深和风险向全球的蔓延,汽车零部件出口相对整车出口来说,受这场金融危机影响将会更加严峻。

免责申明:本文仅为中经纵横

市场

研究

观点,不代表其他任何投资依据或执行标准等相关行为。如有其他问题,敬请来电垂询:4008099707。特此说明。